自从2006年1月1日A股上市公司启动股权激励以来,已经有十分之一强的上市公司公告了股权激励方案,但是其中的国有企业不足20%。近几年里,国有企业的长期激励机制建设一直处于停停走走的状态,进展相对缓慢。从国有企业本身的角度,来自民营企业和外资企业的人才竞争压力进一步提升了长期激励建设的紧迫度,但在实践操作中面临着种种的困难与疑惑,包括政策监管的复杂性、同一企业集团下上市与非上市发展的不平衡、激励工具的选择等多方面的问题等。

在此,基于当前国有企业实施长期激励的相关政策环境,结合国有企业的上述问题,对国有企业实施长期激励提出如下三项建议。

建议1 :注意方案的合规性,需要取得相应的国资监管机构的审核支持。

国有控股企业实施长期激励尤其是涉及到股本变动的激励方案,在提交证券监管机构审批之前,需要先取得国资监管机构的审核通过。实践来看,国有企业的主要监管机构包括如下几种:

- 第一类是归口到国资委,包括国务院国资委和地方国资委管理的国有企业,这一类企业最终是需要国务院国资委来审核或备案激励方案的。

- 第二类是最终追溯到归属于财政部,既包括财政部直接管理的国有企业,如国有控股金融企业,也包括地方财政控股的企业,还有一些比如教育部下属企业如“诚志股份”、共青团中央下属企业如“中青旅”等,这些都是最终需要财政部来备案或审核方案的。

- 第三类是归口国资委和财政部之外的一些企业,比如归属中科院的“中科三环”、国家体育总局的“中体产业”。

上面的不完全分类已经初步展现了国有企业产权控股机构的多样化,尤其在上市以后,复杂的层层控股关系导致一些国有企业对自己的控股属性模糊化,在实施股权激励的时候难以确认关键的监管机构。因而, 我们建议国有企业在实施长期激励之前务必要先厘清自己的产权归属,分清楚哪层机构审批、哪层机构备案,以确保方案的合规性。

建议2:选择合适的实施平台,上市或非上市平台均可有所作为。

长期激励并不是专属于上市公司,广大的非上市国有企业也同样可以实施长期激励方案。我们建议国有企业可以根据不同的平台实施相应的长期激励计划。

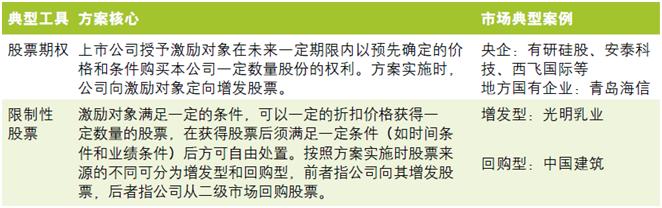

- 第一类:基于上市平台,实施规范的股权激励。这一类是国有控股上市公司的常见做法,典型的方案如下表:

- 第二类:基于非上市企业平台,实施股权或现金形式的各类长期激励方案;虽然目前并没有针对非上市国有企业的统一股权激励政策出台,我们建议当前环境下可以按照企业所在区域、所属行业等寻找相应的政策参照,实施基于股权或者现金的各类长期激励方案。

比如:中关村国家自主创新示范区内的国有及国有控股的院所转制企业、高新技术企业可以参照《中关村国家自主创新示范区企业股权和分红激励实施办法》探索实施“股权奖励和股权出售、股票期权、分红收益”等激励方案,而对于示范区内的中央企业所属高新技术企业、院所转制企业及其他科技创新型企业,则需要遵循国务院国资委的相应规定,探索实施“岗位分红权和项目收益分红”的方案。对于地方国有企业,则需要参照看是否本省市有如“增量奖股、超额利润分享”等相应的政策可作依据。

在实践中,我们建议国有企业尤其是下设多个业务板块、拥有多家上市与非上市子公司的国有企业集团需要进行长期激励系统的规划,设定分步走的长期激励实施路径,本着“条件成熟、优先试点”的原则,分别基于上市或非上市平台实施相应的激励方案,并不是一定要将所有的人员全部纳入上市公司的激励范畴。

建议3 :选择合适的长期激励工具,股权与现金均可以起到长期激励的效果。

长期激励的工具是有多种的,如上面建议2所述的种种激励工具,根据最终与激励对象的结算形式可以分为股权和现金形式的。不同类型的工具有其各自的优劣势,我们建议建议国有企业需要从如下两个角度来重点考虑工具的选择:

- 从公司的角度,主要考虑股本和财务的影响。一是考虑股本因素国有控股股东股权稀释的可能性。 实践中,有的国有企业其国有控股股东的持股比例原本较低,已经在控股的边缘,不能承受股权稀释的压力;或者国家对控股比例有要求的行业,比如国有资本要保持绝对控股的七大行业:军工、电网电力、石油石化、电信、煤炭、民航、航运。面临这一情况,设计方案时就需要重点考虑现金的激励方案,或者是非国有股东提供股票来源,以保证国有控股属性。

二是考虑对公司财务尤其是现金流的影响。 增发型的激励方案,无论是市价增发的期权还是折扣增发的限制性股票,对公司都是一种现金流入,而对回购型的限制性股票和基于现金(如分红权、股票增值权等)的激励方案,则需要公司现金流出,这一典型的区别,也是公司在设计方案时需要考虑的。

- 从激励对象的角度,主要考虑风险与收益的对等关系。根据不同激励方案的定价规则,激励对象需要付出的现金成本与收益是不同的。股票期权方案,市价定价原则使得激励对象的收益主要是基于股价的增长,收益空间比折扣授予的限制性股票要低;但是反之,限制性股票的风险也更大:在未来股票市价跌破授予价格的时候,股票期权的激励对象可以放弃行权而无损失;但是如果未来股价跌破限制性股票的授予价格,激励对象手中持有的限制性股票将被套牢而存在真金白银的损失。因而,激励工具没有哪一种是最优的,还是需要综合平衡风险与收益的对等关系。

本文由德勤咨询授权刊登。