近日《21世纪经济报道》文章称,10月中旬,银监会再次以“窗口指导”的方式,暂停四川信托、方正东亚信托、五矿信托、渤海信托的房地产信托业务,暂停期限为三个月。

这一消息再次引起业内恐慌,传言“房地产信托业务下一步或将全部暂停”的声音四起。自今年5月、6月,监管部门连续窗口指导以来,业内任何风吹草动,都让信托公司风声鹤唳。

前述银监会人士今日向财新记者否认前述消息。他表示,有些信托公司暂停房地产业务是出于自身对房地产市场及业务结构的风险判断,主动暂停房地产信托业务,或放慢节奏,“并非监管叫停。”他指出,这一类主动暂停地产信托业务的信托公司之前就有,而且占大部分。他举例说,在业内地产信托业务规模排名前列的中融信托,自去年底就已开始放慢这一业务的速度。

银监会自今年5月中旬陆续开始了针对信托公司的窗口指导,以减少潜在风险。对于房地产信托余额较大的信托公司,要求“规模要实现稳中有降”;对于房地产信托新增规模较大的信托公司,比如中融信托、平安信托、中信信托等前20家要求“把握好节奏,严格控制增速”,在其开展和房地产有关的业务需提前报备;而对其他非重点信托公司,则仍要求适当控制房地产信托业务的节奏和总量。

此后市场数次盛传银监会将暂停房地产信托的发行,虽然银监会已数次出面澄清,但市场上仍传言不断。

银监会人士向财新记者强调,监管部门对房地产信托业务的指导思想是一贯的,并没有变,“房地产信托业务是合法合规业务,此前从未叫停,以后也不会叫停。”当前对房地产信托业务的监测主要是根据净资本管理新规的风险系数、业务增速等指标,关注其时点结果,一旦某家信托公司出现风险问题,也会“该出手时就出手”,但只会针对这家公司整改,不可能“一人得病、全行业吃药”。

目前连续窗口指导成效已经显现。据用益信托工作室最新的第三季度房地产信托报告显示,今年三季度房地产信托的发行量逐月下降,发行规模同比、环比都有较大幅度的下降,同时房地产信托发行规模占比近一年来首次也低于40%。市场对于房地产信托更加谨慎,部分信托资源暂时撤离房地产信托市场。

据财新记者了解,为稳定市场情绪,监管部门已与前述四家公司沟通,让其主动向市场澄清。四家公司近日已相继通过公司网站或媒体否认前述“被叫停”的报道。

比如,四川信托的网站公告回应称,“根据国家对房地产宏观调控的实际,并出于风险防范考虑,我司主动暂停了房地产业务审批。”

事实上,随着地产调控政策的深入,地产商资金回笼风险加大,特别是小开发商调度资金的能力比较弱,是否会波及信托公司,出现到期兑付风险越来越受业内关注。

比如,四川信托近期募集前述8亿元的前述房地产信托计划,期限两年,由其信托资金是用来偿还另一家信托公司中融信托和建设银行(4.58,0.02,0.44%)即将到期的房地产开发贷款,相当于“借新还旧”,这被质疑该房地产项目已经出现流动性问题。

此次四川信托公告表示,“因该项目涉及房地产业务,为响应国家对房地产的调控政策,公司目前已决定不成立该项目信托计划。”

前述四家信托公司中,四川信托、五矿信托、方正东亚信托三家公司均为2010年陆续完成重组开业,净资本较为充裕,为抢占市场份额,扩张迅猛。

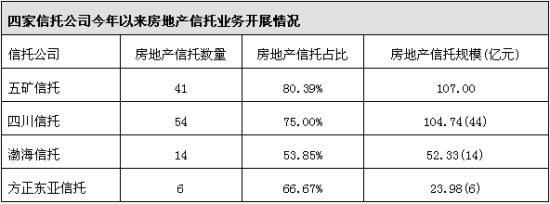

据好买基金研究中心统计,今年以来,四川信托、五矿信托发行房地产信托数量分别为54只、41只,分别募集资金量达104.74亿元、107亿元,其房地产信托业务在整个固定收益类信托的占比,达到70%以上。渤海信托和方正东亚信托的房地产项目,从数量和规模上看并不是很大,分别成立14只、6只房地产产品,规模分别为52.33亿元、23.98亿元。但这两家信托公司的项目中,有大量是二三线城市小开发商的信托融资项目,融资规模2亿元以下的小盘项目在其房地产信托项目中约一半以上。

银信合作、证券投资以及房地产信托一直是中国信托业的三大业务,三者以往在信托业务中所占比重超过80%。但随着监管要求,银信合作和证券投资业务均大幅萎缩,信托公司寻找新的资产类别和业务模式来弥补前述业务整顿造成的影响并不容易,“艺术品、矿业领域,信托公司才刚刚涉足,人才和技术的积累都不够,房地产业务是信托公司最为熟悉的领域,最容易起步。”一位信托公司介绍说。“别的公司由于监管要求压缩房地产信托,而这些新公司则借机抢客户和市场。”

用益信托工作室第三季度房地产信托报告显示,由于监管趋严,信托公司交易对手的选择更加谨慎。三季度特大型开发企业通过信托融资减少,但具有二级资质的开发商融资增加,二级以下资质的开发企业也有所减少。

数据来源:好买基金研究中心。仅统计有公开资料的产品,括号内为披露预期募集金额的信托数量。

数据来源:好买基金研究中心。仅统计有公开资料的产品,括号内为披露预期募集金额的信托数量。